いよいよ年末に差し掛かってきましたね。この1年はいかがでしたでしょうか。我が家はひたすらに「倹約」+「プチ息抜き」の年でした。

さて、本題ですが、今回はFPと投資家としての視点で、

30代共働き子持ち世帯では、どのくらい貯蓄しているのか、貯蓄する為にどう家計管理・家計スリム化を行うか、そして投資をするうえで貯蓄と投資の配分をどうしたら良いかについての記事をまとめました。

もちろん、私自身が実践している内容も含めて記事にしているの参考になりましたら幸いです。

もくじ

30代の貯蓄平均値/中央値

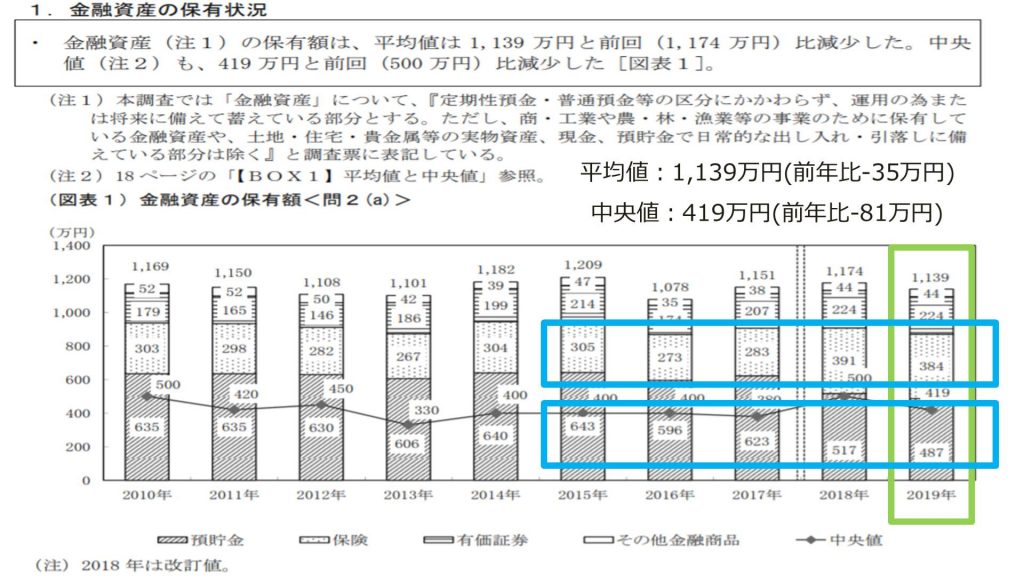

こちらのデータですが「金融広報中央委員会」から集計結果が出ていますので紹介します。最新データが2019年のものですが参考にしてみてください。

まず「独身以外の全年齢世帯」貯蓄情報です。

平均値:1139万円、中央値:419万円という結果です。

個人的には上段の「青色」で囲った所、現預金に匹敵する額で「保険」があるのが気になりますね。。。

では「30代独身世帯以外」の結果は・・・

平均値:640万円

中央値:355万円

という結果でした。いかがでしょうか、自分と比較して多いか少ないか比べてみると面白いですよね。

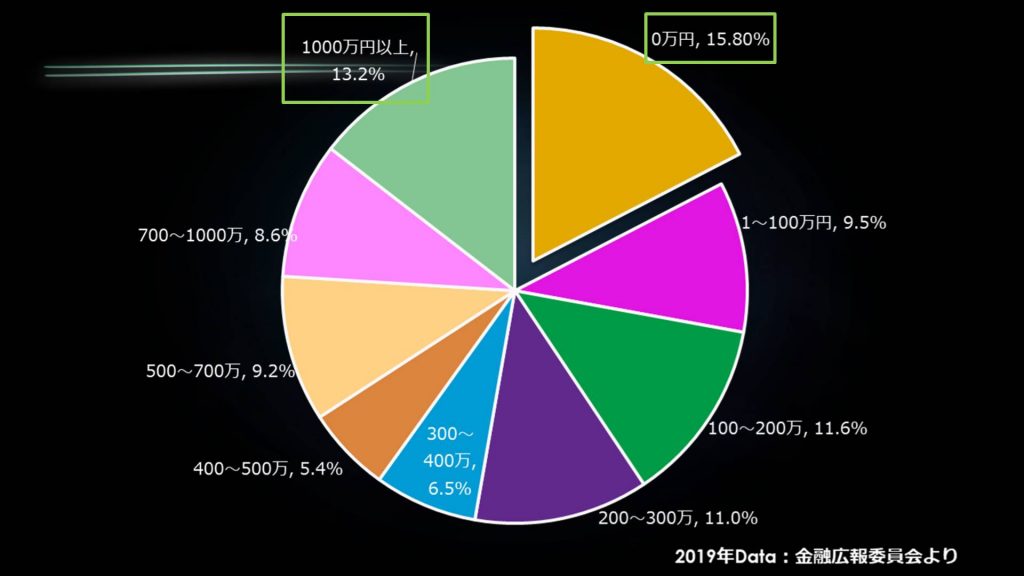

以下はこの「平均値と中央値の内訳」です。金融資産額ごとの割合が示されています。なんと30代の【15.8%】が金融資産「ゼロ」である一方、1000万円以上保有している世帯は【13.2%】となっています。

お子さんの保育園/幼稚園の1クラスが20人とすると、3世帯は「金融資産ゼロ」、3世帯は「金融資産1000万以上」という資産状況である、と言う事になります。

うわ・・・リアルだな、と思うのは私だけでしょうか。うちの子の保育園だと、1000万以上持ってそうな世帯は確かに「3世帯」くらいいます。正しいかは分かりませんが。

ちなみに、「となりの億万長者」という書籍があるのですが、そこに同年代同年収の集団の中で上位の資産状況かどうかを確認する方法があります。

【世帯年収×年齢÷10】

この計算を行えば、同じ集団の中で頭一つ抜けていて、富裕層の一歩手前まで来ているかどうかわかります。この額を資産目標額にしてみても面白いですよね。

例を示すと、世帯年収が800万円の35歳なら「2720万円」あると、同じ条件の集団の中で富裕層レベルにいるといえるそうです。

我が家の家計管理方法と家計スリム化

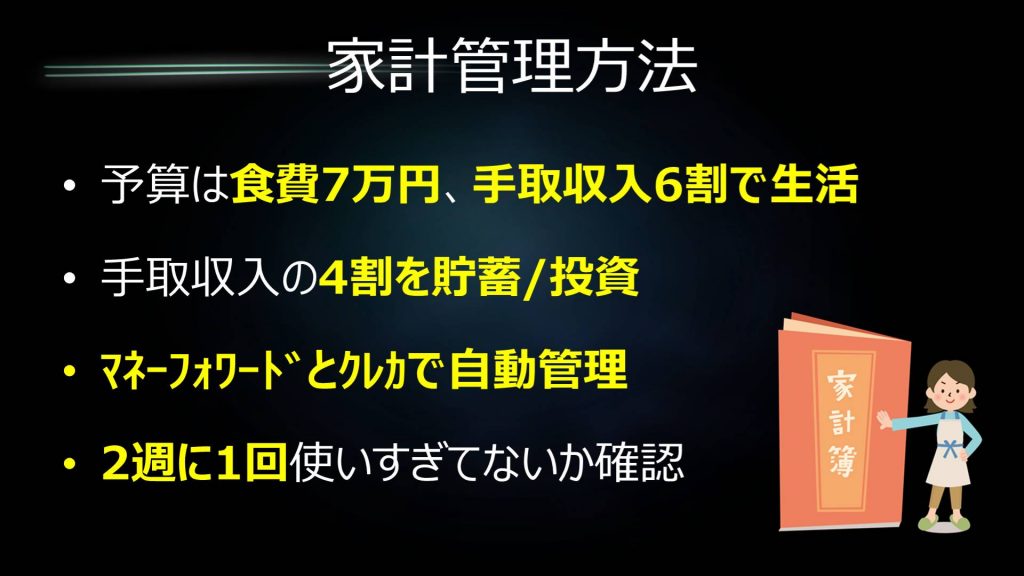

youtubeでも配信している通り、我が家ではこんな感じで毎月を過ごしています。ポイントは管理が「とっても楽」だと言う事。我が家の場合、家計管理していない時に一番変動が大きく、かつ額が大きかったものが「食費」でした。

とはいえ、我が家の方針として「食材は良いもの」を使っておいしく食べたかったし、外食も制限しすぎてもストレスが大きかったので、全国平均の月7万円程にコントロールすることにしました。

その分、他の所で倹約生活を行っています。基本的にコンビニでの買い物は厳禁としたり、ウェルシア薬局で「ポイ活」したり、メリハリをつけて過ごしています。

普段の買い物はクレジットカードに集約しマネーフォワード先生に全て集計してもらっています。時々、予算に対して使いすぎていないかだけ確認し夫婦間で調整するだけです。

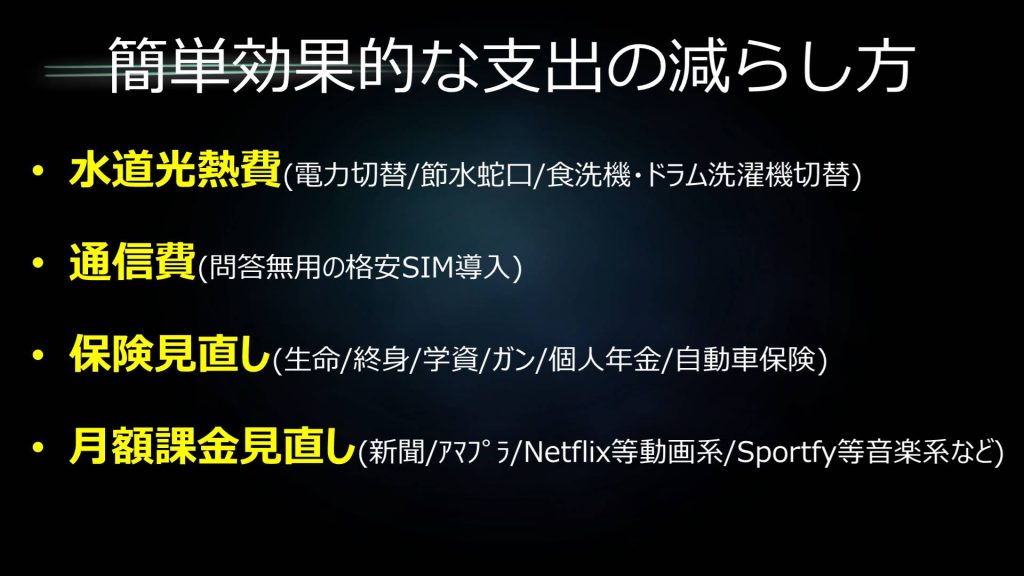

また、我が家でも実践しているある程度簡単で効果的な家計スリム化の方法がこちらです。

水道光熱費ですが、電力会社切替で年間1万円以上節約できます。水道料金は食洗器とドラム洗濯機でかなり節約できます。かつ、自由時間がとても増えます。多分1~2時間/日は実質的に増えると思います。子どもいると選択回数が増えるんですよね・・・

共働き夫婦子持ちであれば、食洗機は5人分くらいのサイズがおすすめです。プチ食洗機のような小さい製品だとお味噌汁作った小型鍋すら入らないこともあるので。

ドラム洗濯機ですが、我が家はこの位の価格帯で購入しました。購入自体は近所の家電量販店で十分です。ネット通販でも安ければ、設置込みで購入いただくと良いと思います。

その他、通信費・保険見直し・月額課金見直しをすることで大幅に家計のスリム化が行えます。

もし自身では難しい、などありましたらいつでもご相談ください。

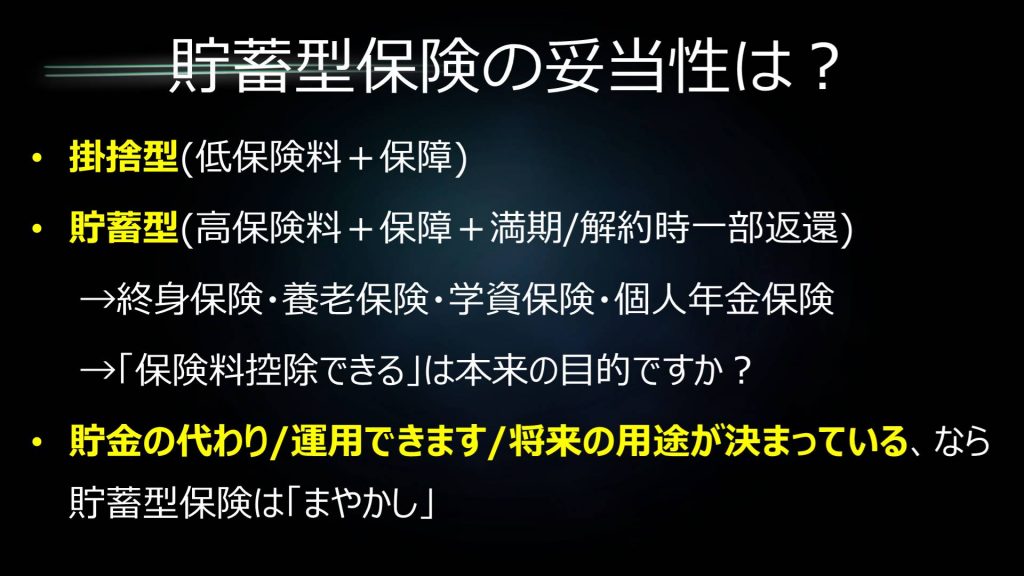

貯蓄型保険の妥当性は?

私も以前「積立式終身保険」に加入していましたが解約しました。40万円程損してでも解約しました。。。このお話しが気にある方は「こちら」

基本、ファイナンシャルプランナーでもある私の意見としては、入る必要はないと思います。

何故かというと、「保険」に「貯蓄性能」「運用性能」をついでに加えると掛け金は高くなるわ、途中解約したら掛け金総額は返ってこないわ、運用額が少なすぎるわ、とメリットが少ないからです。

保険は保険だけ、運用は運用だけ、でシンプルにしないと結果的に損する事になります。何を隠そう、私自身が損してきたからこそ言える事です。

保険に入る事で、保険料控除されるからアレコレ加入する事だけは避けてください。目的が違っていることが多いですし、掛け金に対して保険料控除額されて結果的に安くなる税額はたかが知れていますので。

節税に躍起になる前に、毎月の掛け金に充てるお金を、もっと別のリターンの多いものに投資する方が良いと思います。

我が家の貯蓄/投資バランス

では、全国の30代の貯蓄額が分かり、家計管理や家計スリム化をすることでできたお金をどう「投資」と「貯蓄」に配分していくかをお話しいたします。

記事にしておいてなんですが正解はありません。ただ30代はまだリスクを取って資産を増加させていい年代だと思うので、ある程度積極的に投資に傾けても良いと考えています。

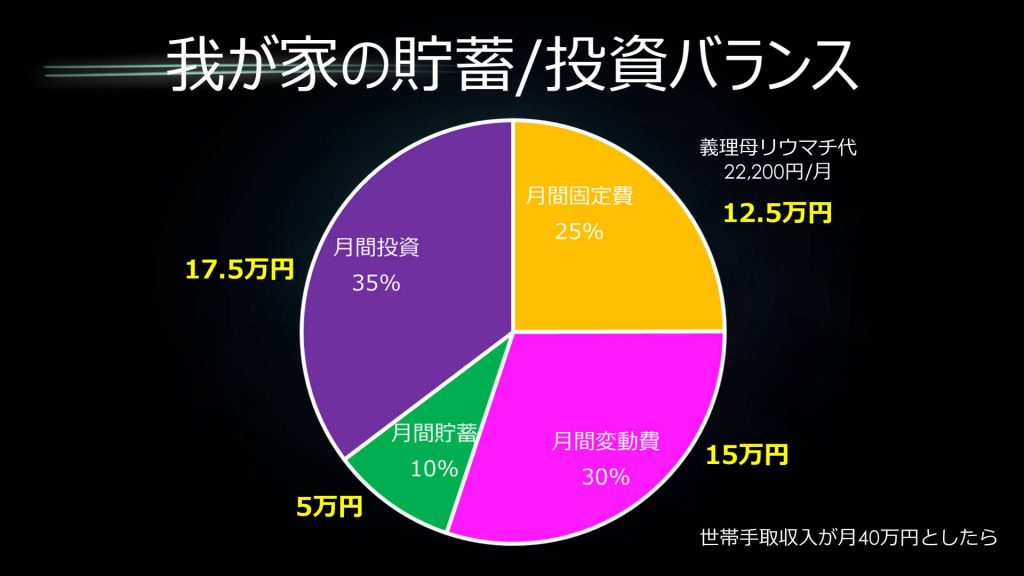

それを踏まえて、我が家の配分は以下のようになっています。

※右下の金額は✖「40万円」→〇「50万円」

我が家の場合、義理母のリウマチ費用で2カ月に1回高額療養費を適用した44,400円を支払っています。月々に直すと22,200円です。なので、その分を差し引いて見て頂いても構いません。

我が家は手取り収入の60%で生活し、手取り収入の35%を投資に10%を現預金に回しています。

毎月の手取りが「50万円」とすると、17.5万円を投資に、5万円を現預金に回しています。

現預金は「大体10%でいいや」と思っているのでこのような割合に落ち着きました。30代であればこんな配分もありだと思います。

今日できる事

① 今年の手取り年収を計算 (毎月給与明細✖12か月+ボーナス)

② 昨年末と比較しいくら増減したか

③ ②の結果から、毎月収支「めやす」を決める

④ 家計簿アプリに口座とクレカ登録

この状態で1か月普通に過ごしてみれば、どんな固定費や変動費があるかある程度分かってきます。そこから家計スリム化していくと「③毎月収支のめやす」の精度が上がってくるので、宜しければ一度お試しを!

毎月の余剰金が出てくれば、それをどう配分するか決めるだけです。

本ブログからのお願い

この記事は、読者が自由に記事の金額を決められる「Pay What You Want方式」を取っています。「役に立った」「面白かった」など、何かしら価値を感じた場合は、以下画像をクリック頂き価値に見合った金額をお支払いくださいませ。

金額は空白欄に「15円から」ご記入頂けます。受取人アドレスは 「manepon15@gmail.com」です。※受取専用です。

※Amzon初期設定が何故か「1万円」なのでご注意ください!