コロナワクチンが医療従事者や高リスク患者さんにいきわたり始めましたね。さて、ただ実体経済はまだ完全回復には遠い状況なのではないでしょうか。

一方で株価指数は軒並み右肩上がりです。この状況はそこそこ過熱したものだな、というのは感じるところだと思います。

現在(2021年3月7日時点)、過去の金融ショック時のパラメータを超えてきている状況なのでその辺についてまとめたいと思います。

もくじ

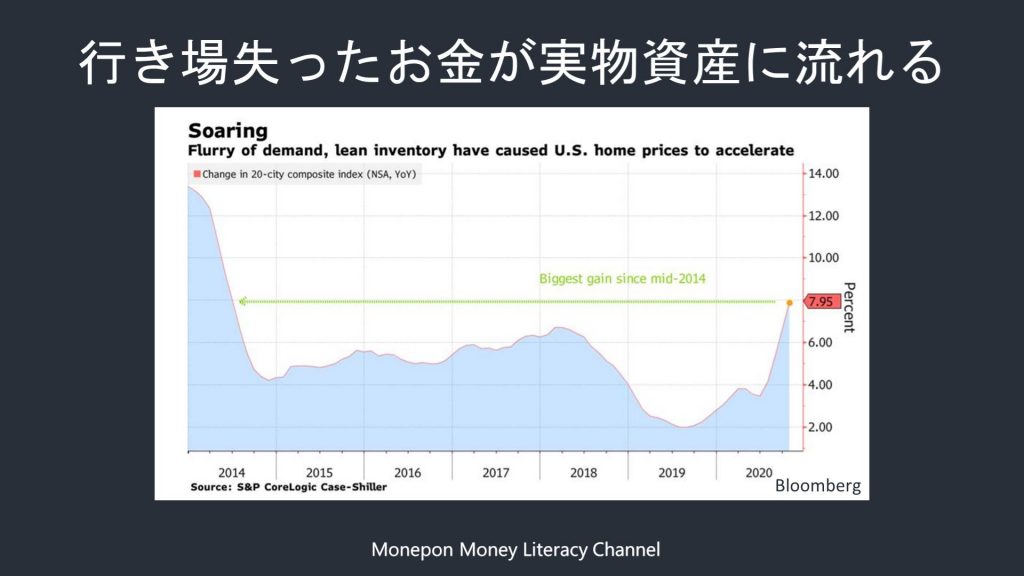

行き場失ったお金が実物資産に流れる

現在コロナのせいで外出が制限されている影響もあり、各家庭の貯蓄額が各国で最高値に至っています。その影響で、だぶついた現金が株式や債券、不動産に流れています。

こちらのグラフは住宅価格の指数ですが、ここ数年来の高水準となっています。データ元はBloombergの米国住宅価格指数です。

実際に今の状況がバブルかどうかは実は分かりません。過去のバブルでは、過熱した市場に「負」のサプライズがキッカケとなって大暴落が始まりました。現在も大きな「負」のサプライズが出てこなければ、プチ暴落程度で済むかもしれませんが、それはだれにも分からないことです。

FRBも「バブルは崩壊して初めてバブルと分かる」とも言っています。

一方で、株高が進みすぎれば、金利を上昇させる引き締め策が出されるかもしれない。しかし、米政策金利は2023年まで据え置くとFRBは言っています。それを早めることがあればその際には株価は下落するでしょう。

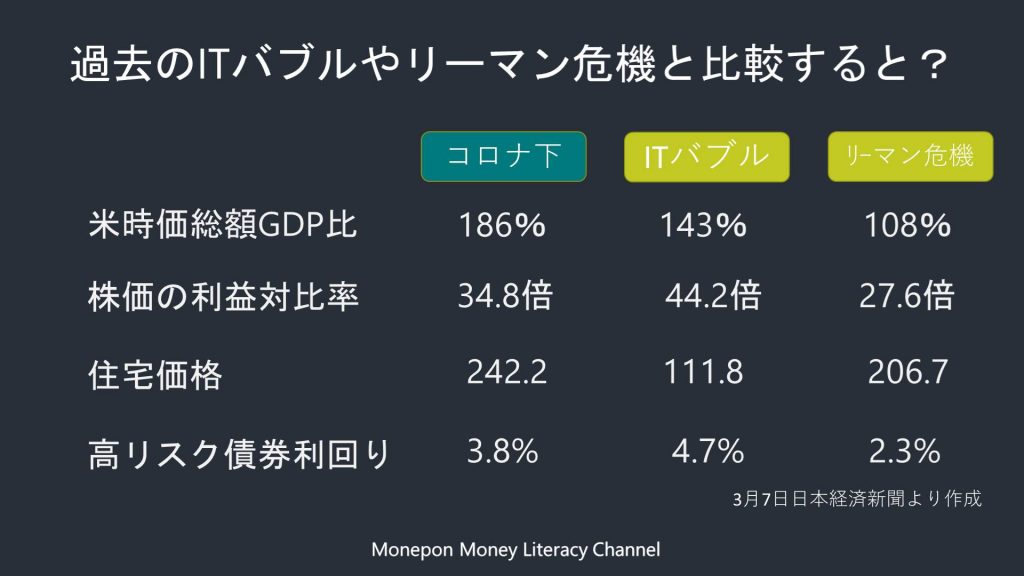

各指数が警戒水準に達している

| コロナ化 | ITバブル | リーマン危機 | |

| 米時価総額GDP比 | 186% | 143% | 108% |

| 株価利益対比率 | 34.8倍 | 44.2倍 | 27.6倍 |

| 住宅価格 | 242.2ポイント | 111.8ポイント | 206.7ポイント |

| 高リスク債利回り | 3.8% | 4.7% | 2.3% |

「米時価総額GDP比」は、実体経済と株式時価総額の比率です。もっとかみ砕いてしまえば、この数値が大きいほど「実体経済と期待値が乖離している」といえます。

ですが、現在コロナの外出規制で消費自体が回復基調であるものの、コロナ前よりは落ち込んでいます。その分GDPは低くなりますので、この数値が一過性に大きくなっている可能性が大きいです。

「株価利益対比率」は、よく言うPERです。米国の平均が15~20倍、日本の平均が15倍だと考えると、各金融ショック時には30倍前後、それを超える数値なのが分かります。

PERは投資家の期待値とほぼイコールですので、この数値が高まるほど期待が乗りすぎて市場が過熱していると言う事です。

住宅価格、高リスク債券利回りですが、これらは現金が実物資産に移っていたりリスクをとって高リスク債券( ハイイールド債 )が買われている状況でもあるので過熱感を感じる指標かな、と思います。

このように各パラメータを見ると過熱感は否めない、一方でコロナ前の消費が戻ればその消費に伴い数値が落ち着くことも考えられます。しかし、ここにリーマンショック時のような「負」のサプライズ(例えば、航空業界の破綻とか・・・いやそうなったら保有しているデルタ航空株が・・・)

積立投資等はどう行っていく?

積立投資しているなら「ペース乱されず投資」です。ドルコスト平均法で良いと思います。というか、私も積立はペース変えていません。

ETFや株式のスポット購入は迷われると思いますが、ETFなら今買いますし、個別株はちゃんと分析して購入します。ただ前提として、3年以上保有するくらいの心持ちで購入します。