世帯年収900万円で5100万円の住宅ローンを組むという方から相談を頂きました。返済計画や保険の整理整頓、家計収支についてのリアルな実際と、それについての回答内容をまとめようと思います。(ご本人様から掲載・動画作成の許可を頂いています)

もくじ

‐土地1900万+建物3200万=5100万変動0.625%×35年

‐世帯年収900万(夫600万・妻300万)+子5歳・1歳

今回ご相談頂いた世帯の方がですが、非常に優秀です。年収は夫600万+妻300万=世帯900万円で、両人とも40歳前後、なんと貯蓄が1700万円です。

2020年の家計調査における「2人以上世帯」の貯蓄額中央値は「826万円」です。2人以上世帯の倍の貯蓄をされていると言う事で、非常に優秀な家計状況の世帯と言う事がわかります。

正直すごいです。

では、今回の相談事例での結論をこちらにまとめておきます。

‐土地1900万+建物3200万=5100万変動0.625%×35年

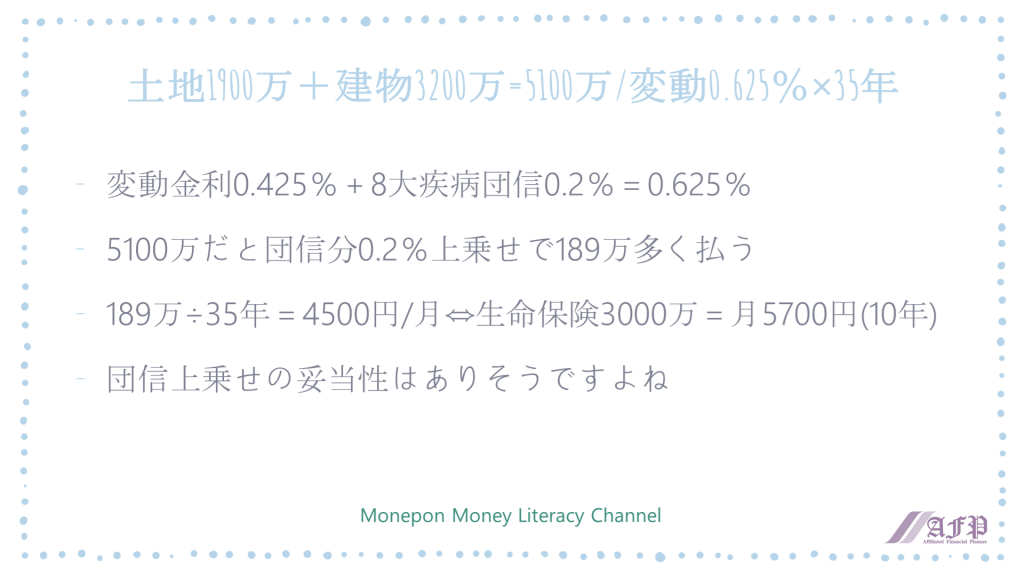

購入する住宅ですが、土地1900万+建物3200万円=5100万円です。これを変動金利0.425%+団体信用生命保険0.2%で35年での契約とのことです。

ちなみに、団体信用生命保険ですがケースによっては普通の「死亡保険」の方が掛け金が安くつく場合もあります。

それは「増えた金利で払う事になった金額」と「死亡保険の掛け金」を比較して安い方で良いわけです。ただし、今回の相談例は、ローンが5100万円で、両人ともに40歳前後ですので、保険金5000万や40歳前後の死亡保険はかなり高いです。

その為、団体信用生命保険の方が良いかと思います。

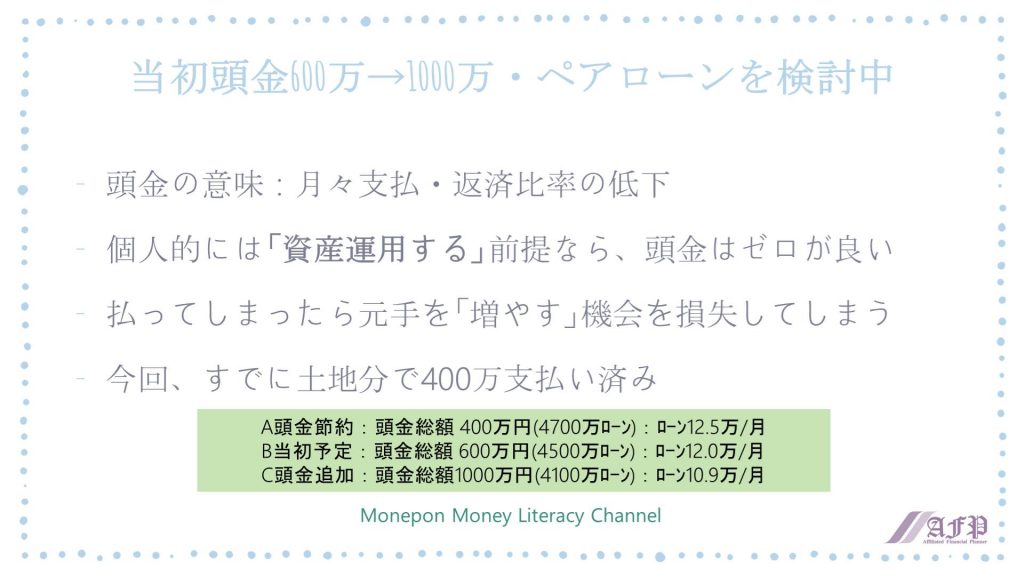

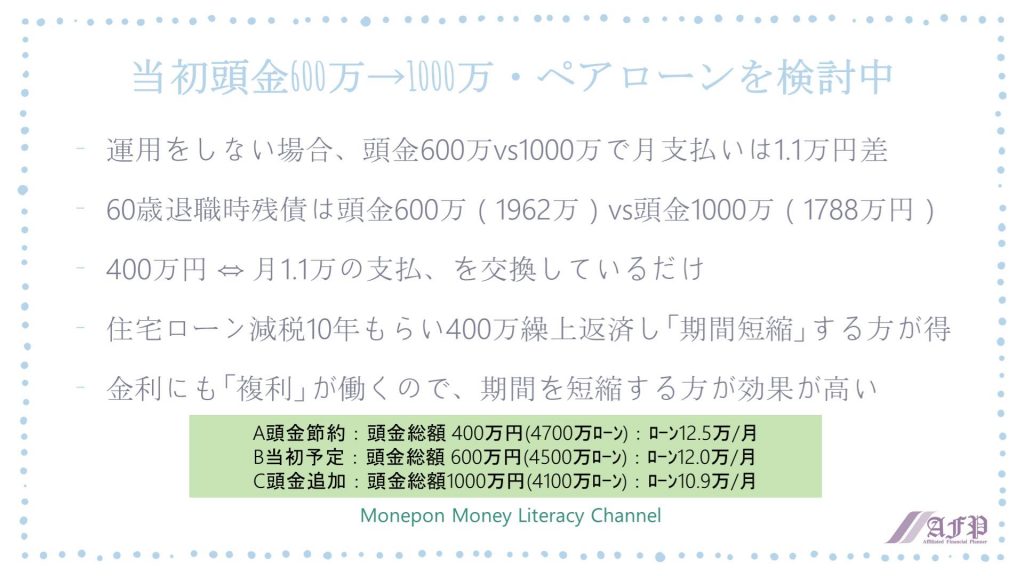

‐当初頭金600万→1000万・ペアローンを検討中

今回の相談事項の1つに「当初は頭金600万だったが、1000万の方が良いとアドバイスされたが迷う」というものです。

結論を書くと「資産運用する前提」であれば、頭金は入れない方が良いです。払ってしまったら元手を「増やす」機会を損失します。

また、「資産運用をしない前提」であれば、頭金で入れるよりも住宅ローン減税を10年ほど受け取ってから繰上返済する方が得です。

解説です。

頭金で入れる場合、今回600万か1000万か、つまり400万を余計に払い込む価値がどんなものかが重要ではないでしょうか。

400万円を入れて、月の支払は1.1万円減ります。これが35年積み上がると462万円です。

言い換えれば、400万円差し出して462万になる、とも言えます。35年かけて・・・年単利0.44%の利率です。銀行に預けておくよりはマシとも言えますが・・・

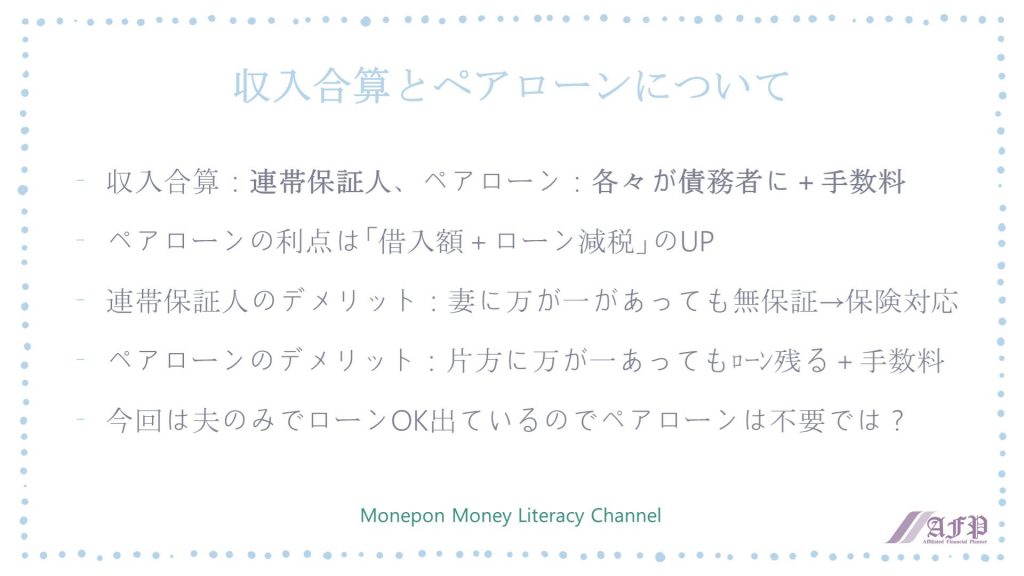

では次に「ペアローン」の妥当性です。

今回の相談例では不要と考えます。ペアローンのそもそもの利点は「借入額UP+住宅ローン減税が夫婦2人で受け取れる」というものです。

今回の相談例では、すでに4700万円のローンは通っておりますので、ペアローンにする意味は薄くなります。ペアローンにすることで事務手数料がかかってきますので、余計な費用がかかってしまいます。

ペアローンで団体信用生命保険を2人分かけられるというメリットがあるかもしれませんが、それはデメリットにもなります。片方に万が一があった場合でも、ローンが残ってしまうという点です。

片方にローンを集中させて、ローンを負っていない方の万が一を心配するのであれば「掛け捨て死亡保険」でも十分対応可能です。死亡保険2000万円を月2500円ほどで用意できます。(2021年5月22日現在)ただこれは、夫の収入内黒字化が出来ていれば考えなくても良い問題となります。

収入保障保険でも対応可能なのですが、この保険は満期間近で万が一があった場合に受け取れる保険金がかなり少なるので「払い損」がある為、個人的には死亡保険の方が良いのかなと考えています。

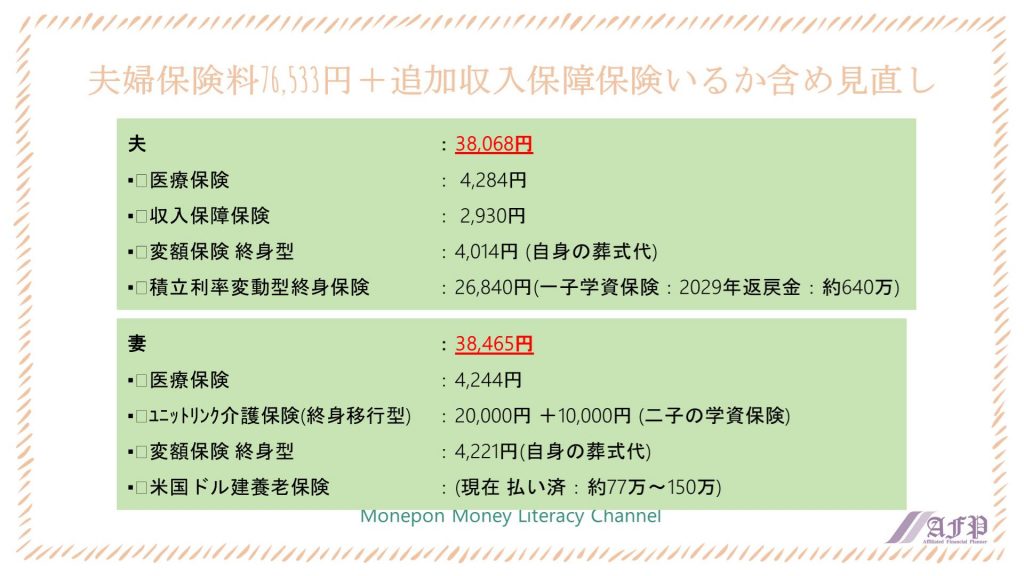

‐夫婦保険料76,533円+収入保障保険いるか含め見直し

保険の見直しです。ここでの結論を先に言うと「葬儀代用保険」「医療保険」「終身保険と介護保険」の順番で解約検討、言ってしまえば全部解約でも良いです。

ただし、その場合は「夫に1000万死亡保険/妻に2000万死亡保険」があると良いです。

実は、今回の相談例では、自身の葬儀代としてかけていた「変額保険」を解約しようというご予定でした。もちろんその案に賛成です。ちなみに、このご家庭の最低限の保険は何でしょうか?

ずばり、夫妻どちらか片方死亡時の「子の学費準備金」です。

ですので、基本加入保険は「子の学費関連」の保険、すなわち「死亡保険」か「収入保障保険」で十分であると言う事がわかります。子の学費ですが「自宅外通学+私立理系+4年間」で1200万かかっているのが現実です。

その為、死亡保険金は1000万を提案しています。

そして、医療保険は見直しても良いかなと考えます。理由はすでに1700万の貯蓄があるのでそこまで必要なのかな?と考えます。

ただ、遺伝的に関節リウマチや乳癌などが心配な場合は注意が必要かもしれません。なぜなら、単発の費用発生ではなく、治療期間が10年単位で発生する可能性が高いからです。(乳癌は「再発・転移」と「全体の20%のHER2陽性乳癌」の場合月44,400円、リウマチは全症例)

最後に、「積立利率変動型終身保険」です。1つ知識として知って頂きたいのですが、「保険+運用」や「保険+貯蓄」の保険商品は非常に月額掛け金が高いです。また、契約によっては、好きな時に引き出せないなく、早期に引き出すことで逆に損をする商品もあるので注意が必要です。

保険は保険、貯蓄は貯蓄、資産運用は資産運用、で分けておかないと余計な手数料がかかります。今回のケースでは「学資用」とのことですので、保険ではありませんので、割に合わないのではないかと考えます。

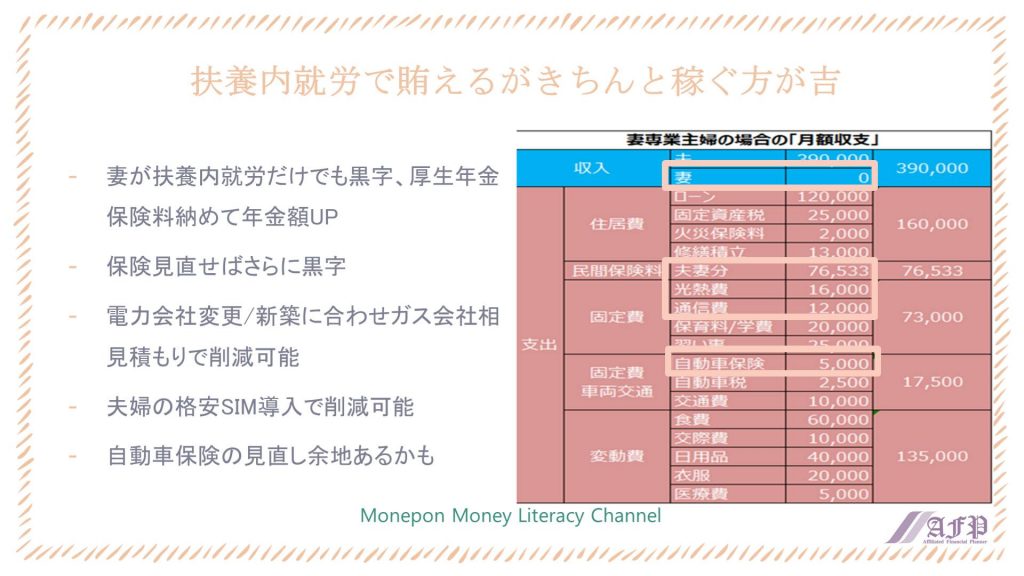

‐購入後扶養内就労で足りるか否か、家計改善も検討したい

こちらの1つの目標は「夫収入内での黒字化」です。これが出来れば、妻が働けば働くほど黒字が増していき、将来へのリスクヘッジが可能になります。

ポイントは以下です。

‐妻が扶養内就労だけでも黒字、厚生年金保険料納めて年金額UP

‐加入保険見直せばさらに黒字

‐電力会社変更/新築に合わせ、ガス会社相見積もりで削減可能

‐夫婦の格安SIM導入で削減可能

‐自動車保険の見直し余地あるかも

この中で一番額が大きいのが「保険」ですので、ここにどれだけメスを入れられるかがキモではないでしょうか。ここで「夫収入内の黒字化」が実現できれば、かなり安心できると思います。

ではまとめます。私からの提案としては以下となります。

‐頭金はこれ以上入れず資産運用に、ローンは夫に集中、繰上返済は10年後

‐保険は夫:既存収入保障/死亡保険(子学費用)のみ。妻は死亡保険2000万のみ。

‐子の学費積立は「夫婦の積立NISAで月3.3万ずつ」

‐家計の固定費をスリム化してさらに夫収入内黒字家計へ

‐運用資金で学費や老後資金を低リスクで運用

最後までお読みいただきありがとうございました。

本ブログからのお願い

この記事は、読者が自由に記事の金額を決められる「Pay What You Want方式」を取っています。「役に立った」「面白かった」など、何かしら価値を感じた場合は、以下画像をクリック頂き価値に見合った金額をお支払いくださいませ。

金額は空白欄に「15円から」ご記入頂けます。受取人アドレスは 「manepon15@gmail.com」です。※受取専用です。

※Amzon初期設定が何故か「1万円」なのでご注意ください!