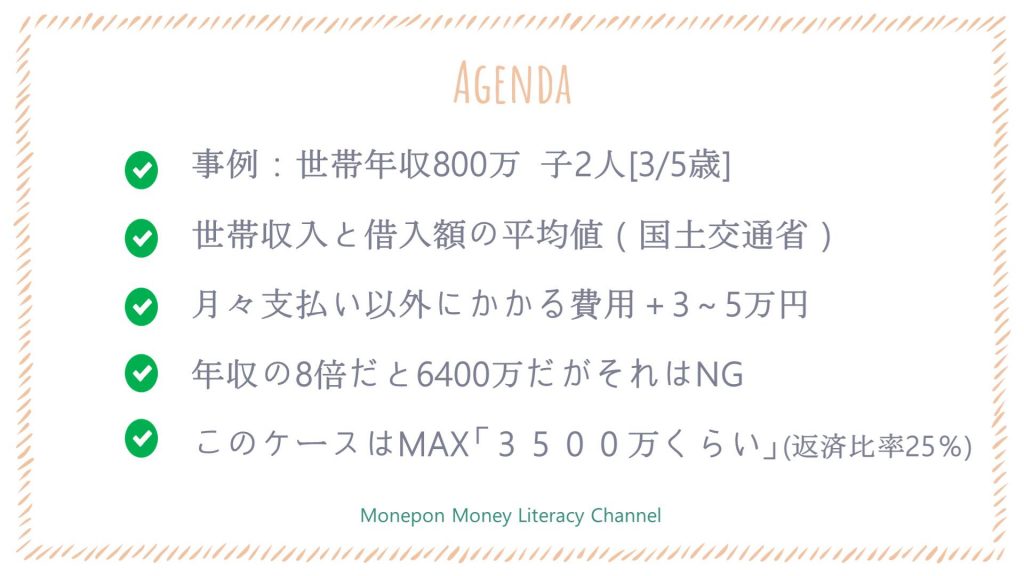

世帯年収800万円で子どもが2人(3歳/5歳)のケースで考えた住宅ローンの上限額を考えてみたいと思います。

もくじ

事例:世帯年収800万 子2人[3/5歳]

実際にある相談事例ですが、世帯年収800万円(年収400万円 ×2人)の家庭で夫婦+3歳5歳の子がいるという状況です。

さて、以下のようなよくある質問ですが即答です。

1,頭金入れるかどうか迷い中 → 入れなくていい

2,返済方法ボーナス払いするか迷い中 → しちゃだめ

頭金に関してはケースバイケースですが、基本頭金なしで借りられるのであればフルローンで借りる方が良いと私は考えています。ただし、頭金を「運用する」という前提がつきます。

(読み飛ばしてOK)小難しい話かもしれませんが、この借入額だと頭金100万円いれて「月3000円支払いが安く(=35年間で126万円)」なり、金利の最終差額は18万円で合計144万円となります。頭金を「運用しない」のであれば、オトクに映るような気がします。

ただ運用する選択をすることで、144万円を凌駕することはそう難しくありません。100万円を年利3%運用し35年間放置すると+172万円となります。加えて「いつでも引き出せる」「35年後もっと運用して増やすこともできる」と、選択肢が増えます。

年利3%の運用は決して難しくありません。なぜなら、世界はこの200年ずっと7%ずつ成長しているからです。

(この観点から、繰上返済もおススメしたくありません。ただしあくまで「運用する」という前提であればです)

さて、小難しい話はここまでにして、もう1つの「ボーナス払い」に関してですが「しないことを強く勧めます」。ボーナスを当てにするのが危険なのは、今回のコロナで痛感した方も多いのではないでしょうか。

ボーナスが出ないと「家計が破綻」します。と、すぐに破綻はしないでしょうが大変厳しい状況になることは容易に想像できますよね。

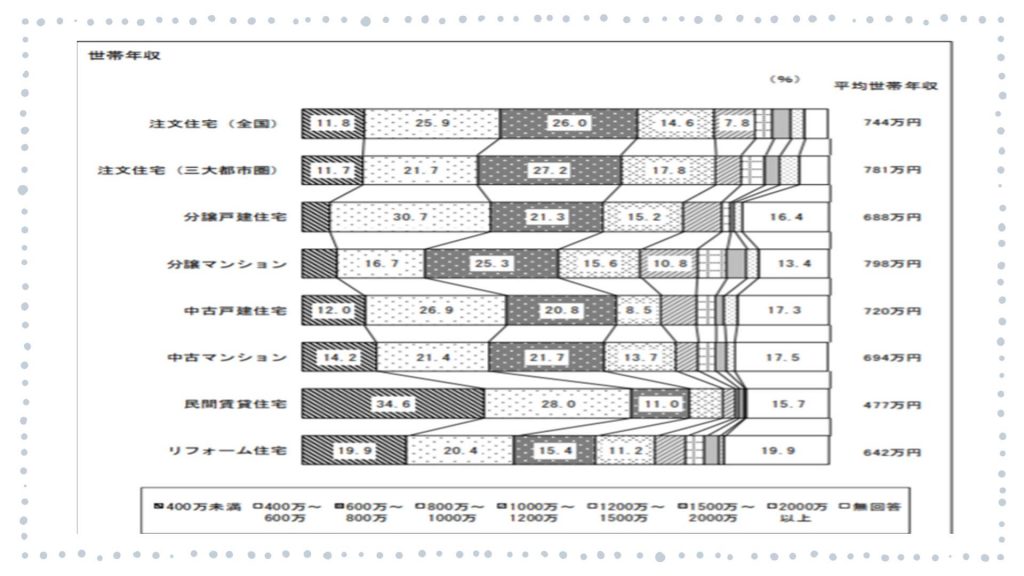

世帯収入と借入額の平均値(国土交通省)

では、国土交通省の出している「令和元年度:住宅市場動向調査」での年収と借入額の平均値を見てみようと思います。

平均世帯年収は

「注文住宅:744万円」、「分譲マンション:798万円」

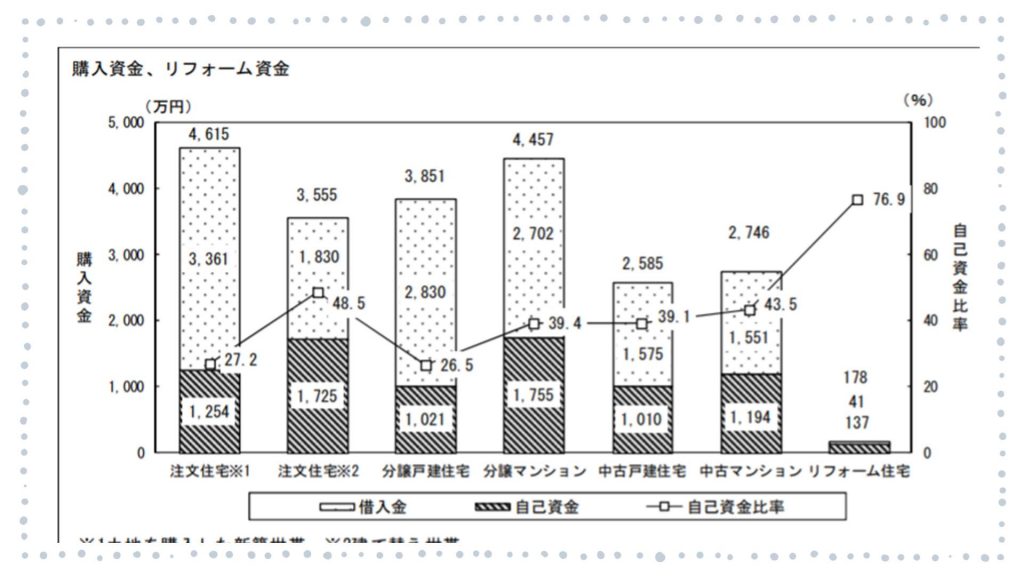

購入資金は

「注文住宅:4,615万円」「分譲マンション:4,457万円」

加えて、こちらは購入資金の平均値と内訳です。正直「高すぎないですか?」と思いました。多分平均値を挙げている世帯がいるのだと思いますが。

個人的に驚くのは頭金の平均額がどの建物でも「1,000万円」を超えているところです。まじか・・・と思いました。

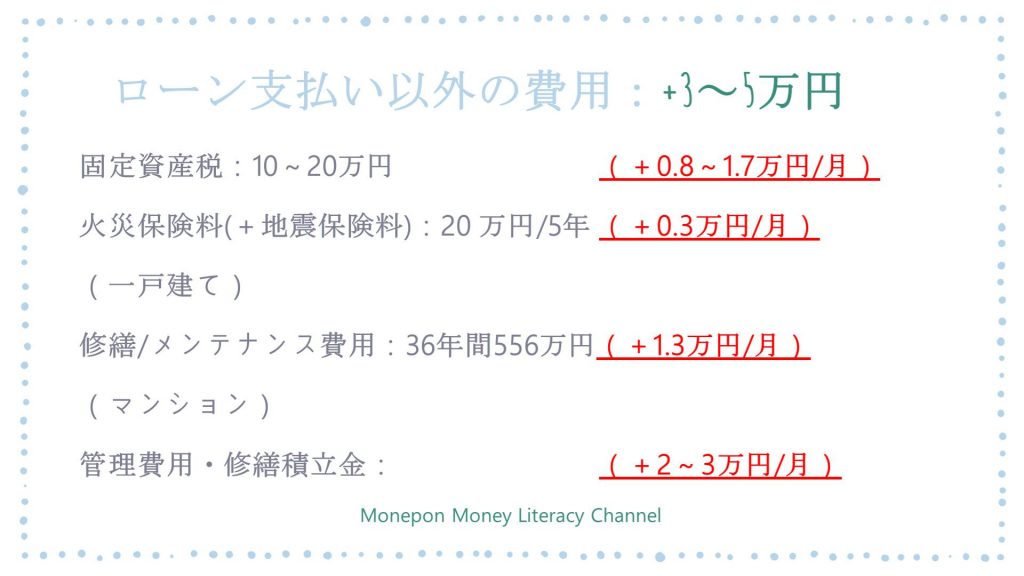

月々支払い以外にかかる費用+3~5万円

マイホームを購入すると、住宅ローンの支払い以外の費用も掛かってきます。こちらは所有してみないと気付かないので事前に知っておくことをお勧めします。

内訳は上記画像に示した通りですが、もう少し詳しくまとめると以下となります。

| かかる費用項目 | かかる費用 | 月額に割り直し |

| 固定資産税 | 10~20万/年 | 0.8~1.7万/月 |

| 火災+地震保険料 | 10~20万/5年 | 0.2~0.3万/月 |

| (一戸建て)修繕メンテ費 | 556万/36年間 | 1.3万/月 |

| (マンション)管理修繕費 | ー | 2~3万/月 |

| 累計 | 2.3~5万円 |

※火災保険料は地震保険付帯有無、地域のハザードマップ、木造か鉄筋コンクリートか等でかなり変動します。今回は地震保険付帯で計算しています。※マンションの「管理費用」「修繕積立金」は建物によってはエグイ額がかかってきますので要注意です。

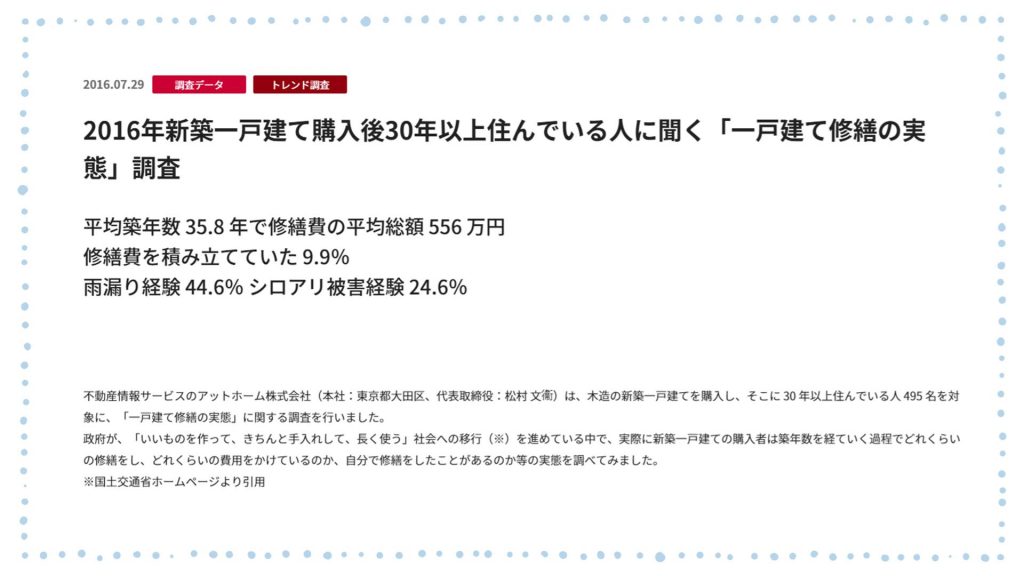

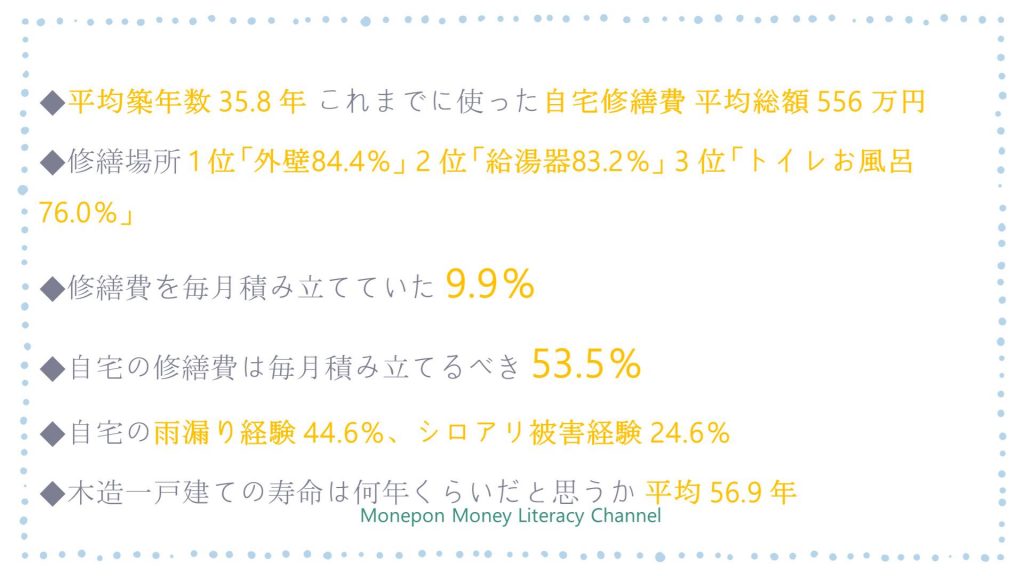

今回、一戸建ての「修繕費・メンテナンス費」は以下アットホームの調査を参考にしました。

修繕の積立は10人に1人しかやっていないところを見ると、多くの方が後になって「こんな費用がかかるのか・・・」となっている状況が想像できますよね。

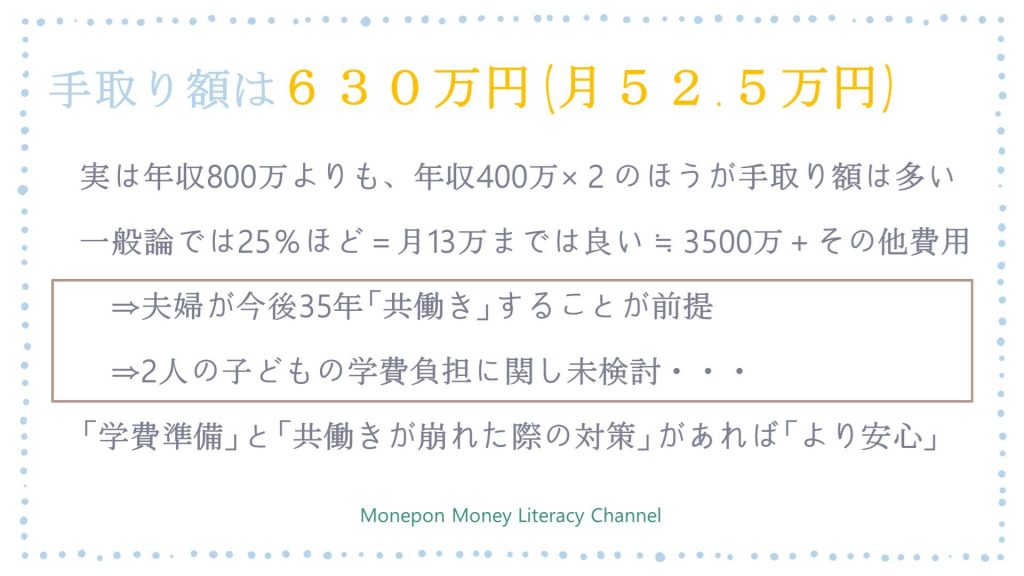

このケースはMAX「3500万くらい」

今回は年収400万夫婦で世帯年収800万です。実は年収800万の人よりも年収400万×2人の方が手取り額は多いんですね。この夫婦の場合は、大体年間手取り額は630万円で、月52.5万となります。

そして、一般論ではありますが住居費の収入への割合は「25%」ほどが適正とされています。(もちろん年収や家庭ごとの収支、契約する金利と年数によっていかように変動してしまいます)

「25%」を踏まえると、年収400万共働き夫婦の月手取り「52.5万」では「約13万円」となります。

3500万のマイホームを「変動金利0.65%」で組んだ場合「月支払9万」+「前述したその他費用月3~5万」≒「ざっくり13万円前後」に収まる計算になります。

なお、このシミュレーションは手取りに対する住居費の割合を「25%」にした場合のものです。家庭によっては割合をもう少し増やしても大丈夫という方もいらっしゃいますが、今回は家計収支データがない為、一般論でのお話となります。

学費や万が一の備えはこの家庭なら月8万円くらい

今回のケースや実際のケースでも多くある話ですが、住宅ローンの返済が「共働きが35年続く前提」「学費準備が未考慮」であるという点です。

以下より「子ども2人の学費捻出」と「夫か妻片方が死亡した場合の備え」についてまとめます。

【学費準備金月4万が出せる?】

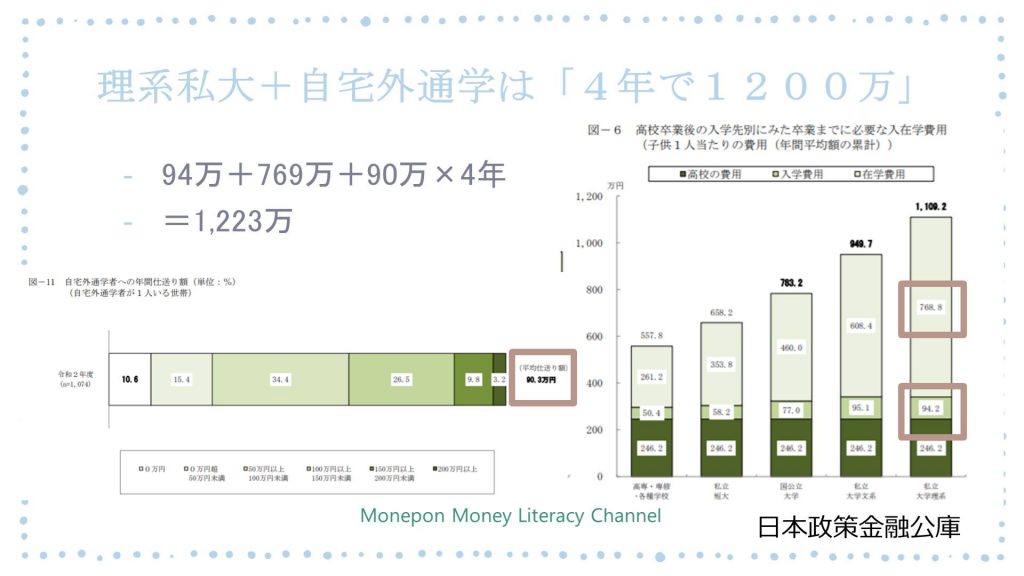

まずはいまの学生たちの「学費」現状を整理します。

結論を言えば「理系私大+自宅外通学 ×4年 ≒ 1200万」となります。今回の家庭で言えば「1200万 × 2人=2400万」がかかってくる可能性を考慮するべきではないでしょうか。

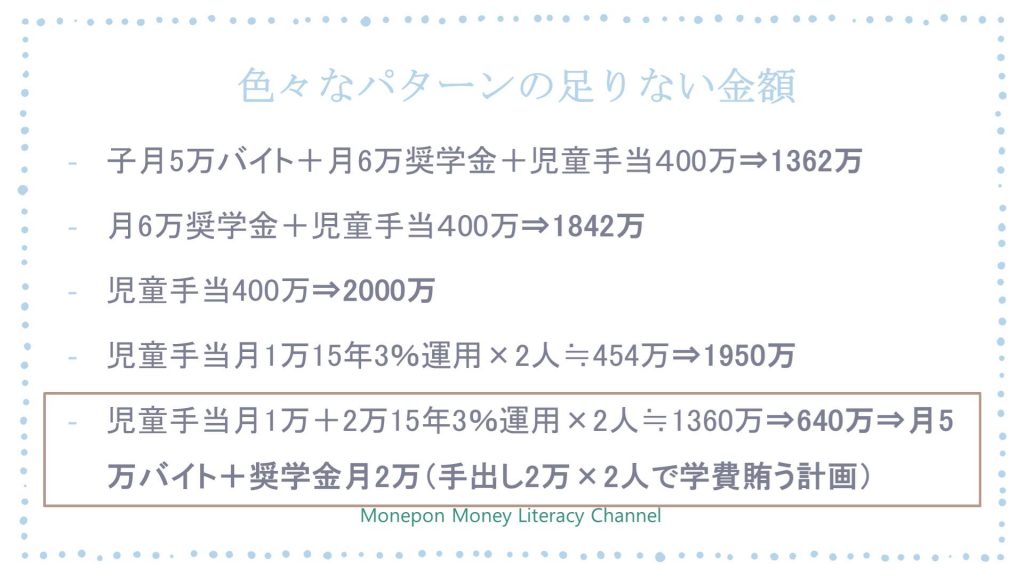

この2400万という学費ですが、どういう対策がとれるのでしょうか。

上記画像にまとめていますが解説していきます。以下は「児童手当」の満額である「約200万/子1人」を残している前提になります。

1,子月5万バイト+月6万奨学金+児童手当400万⇒944万

⇒1つ目は子どもと一緒に学費工面を行うケースです。「子どもに学費用月5万バイトとおそらく満額である月6万奨学金」、そして「児童手当約200万円」を2人分を残しておいて学費にあてるというものです。この場合の不足金額は「944万円」です。

2,月6万奨学金+児童手当400万⇒1,842万

⇒「1」に対し、子どものアルバイト代は子どもの自由に使わせる、というのがこのケースです。この場合の不足金額は「1842万円」です。

3,児童手当400万⇒2,000万

⇒そして、アルバイト代は子どものものだし、奨学金という借金を背負わせたくない、というケースです。この場合の不足額は「2000万円」です。

4,児童手当月1万15年3%運用×2人≒454万⇒1,950万

⇒私も似たような方法でやっていますが、児童手当を「資産運用」にあてるというものです。上記計算式の「児童手当1万円」ですが、児童手当は子ども1人当り約200万円です。これを大学入学までの17年くらいで割ると「月1万円」になります。

もう少し増額して、児童手当+手出し2万/子1人にして、15年で3%運用×2人≒1360万となります。合計学費2400万から差し引くと不足金額が「640万」ですね。

⇒ここに「子どもにも学費工面」をさせる選択をとると、月5万円バイト+奨学金月2万 × 2人分 × 4年=672万円となり、学費工面の目途が立ちます。

親の立場で言い換えると「児童手当に手出し2万運用で学費工面できる」とも表現できるのではないでしょうか。

【夫婦片方が死亡してしまったら?】

次は、住宅ローン支払いが「共働きが前提」になっている場合、それが「共働きが破綻したら」にどう備えれば良いのでしょうか。

結論を述べると、住宅ローンに合わせて「生命保険」を組むことをお勧めします。夫婦ともに、です。具体的には「夫:死亡保険1000万 × 子2人分:月2~3000円」と「妻:死亡保険1000万 × 子2人分+住宅ローン用死亡保険=月5~6500円」です。

では「夫」が死亡した場合です。

まずほとんどの方は「団体信用生命保険」を組んでらっしゃると思うので住宅ローンは帳消しになります。生活費の補填や子の高校までの学費として「遺族年金」が支給されます。

しかしながら、18歳以降の大学費用がまかなえません。額にすると2人分で2400万円です。ですのでそれに備える「死亡保険」が必要なのではないでしょうか。

死亡保険を1000万円分であれば、月1000~1500円 × 2人で月2000~3000円です。正直これで十分です。

そして意外と忘れがちですが「妻」が死亡してしまった場合です。

こちらは考えることが多いんです。そもそも住宅ローンを組む「夫」は存命なためローン支払いは続きます。(ちなみにペアローンは余計な費用がかかる割に余計なリスクを抱える為おすすめしません)さらに学費の準備も必要です。

その為、「住宅ローン用死亡保険」「学費用死亡保険」を考慮する必要があるのではないでしょうか。

「学費用死亡保険」は夫と同じ1000万保障を子2人分で十分です。

問題は「住宅ローン用死亡保険」です。

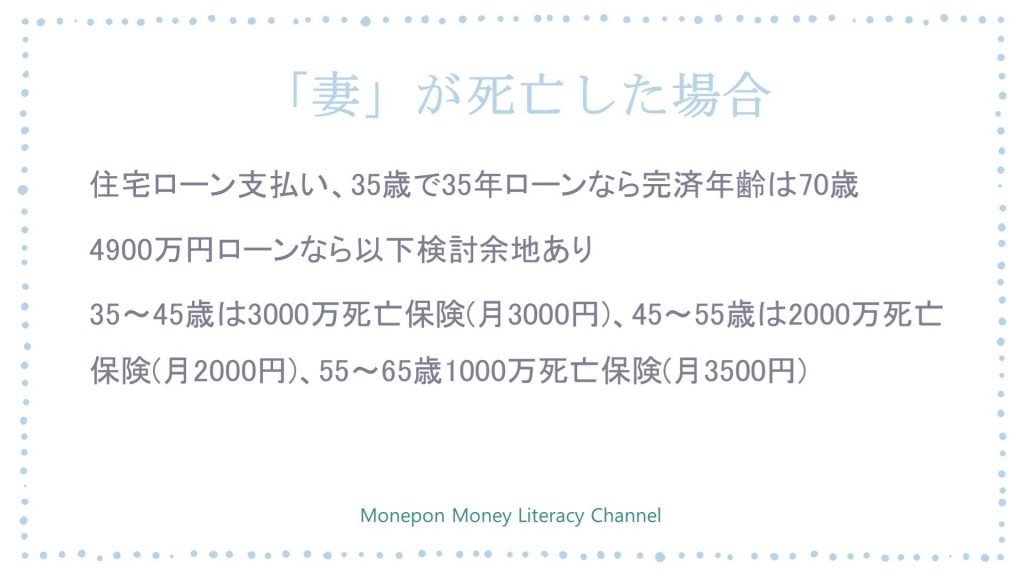

私の考えた結論は以下です。住宅ローンの残債に合わせた死亡保険金を選択すると良いです。45~55歳時はちょっと足りませんが、ケースバイケースで保険金額を増額すれば良いかなと思います。

・35~45歳は3000万死亡保険(月3000円)

・45~55歳は2000万死亡保険(月2000円)

・55~65歳は1000万死亡保険(月3500円)

以上をまとめると合計月1万円弱の保険加入となります。

・夫:死亡保険子2人分:2~3000円

・妻:死亡保険子2人分:2~3000円+住宅ローン用保険3~3500円

最後にまとめます。

1,年収400万 × 2人の共働き夫婦で、3歳5歳の子がいる場合の住宅ローン最大額は「3500万」位です。前提条件として、ローン+その他費用の手取り割合を25%として試算した結果です。

2,子の学費は理系私大+自宅外通学 × 4年=1200万。児童手当+月2万手出し運用+子の学費工面で対応は可能。

3,3500万ローン組む場合「夫:子の学費用死亡保険」と「妻:子の学費用と住宅ローン用の死亡保険」合わせて月1万弱の保険加入があると安心で、ローン支払い以外の支払いが月3~5万あるので、家計収支がそれで破綻しなければOK。