積立投資についてまとめていきます。「積立投資」と一口に言っても「どんな投資商品に?」「どのタイミングで?」「どういった配分で?」投資するのが効率が良いのか変わってきますので、そこの辺をまとめていきます。

もくじ

3つの本を読んでざっくりまとめてみた

今回、積立投資は解説するにあたりこちらの3つの書籍を参考にさせて頂きました。合計1100ページとタフな量ですが、読む時間がないという方は「しぶとい分散投資術(250ページくらい)」から手を付けてみてはいかがでしょうか。

書籍も安いですし。

これらを総合して、「分散投資」で守るべきルールや仕組みなどを解説していきます。また、一度設定してしまえば、ほぼ自動化できますので「投資にあてる時間がない」という方にもおすすめです。

チャート見て株価予測は無意味

本項では「チャートをみて一喜一憂は意味ない」ことについてお話しできればと思います。ここで問題です。上記のチャートは何のチャートでしょうか。

なんとなく右肩上がりで投資したら儲かりそうな匂いもしますよね。私はチャートを見て投資しないのでわかりませんが、チャートを見て「強気・弱気」を見極めて投資する方が見たらどういう見解が得られるでしょう。

ネタバラシをすると、上記のチャートは「コイントス2000回試行し、表が出たら+1、裏が出たら-1、のルールのもと出た値の総和」チャートです。

不思議ですよね。コイントスというランダムな賭けを2000回繰り返すと、まるで株価チャートのような推移が出来上がるんです。

「安いところで買って高いところで売り抜けたい」とは誰もが思っています。

その人たちの思惑で株価チャートは動いています。その為、短期のチャートの動きを見て「過去や今迄の統計上、〇〇に動く」と考えるのは、コイントスで裏表にかけているのに近しいと考えられないでしょうか。

結局申し上げたいのは、「チャートを見て購入判断しない」と言う事です。

ではどのような買い方が勧められるのでしょうか。

リスクを抑えてリターンを最大化するには?

「買い方」についてまとめていきます。

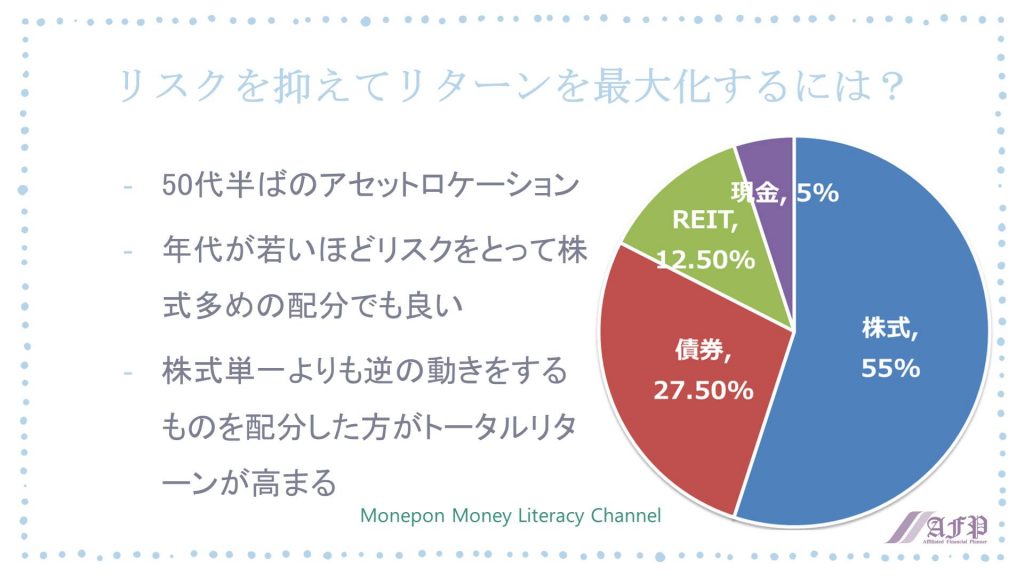

各書籍に色々な「アセットロケーション(配分方法)」が載っていますが、上記の画像のような配分はいかがでしょうか。こちらは、「50代半ば」のかたに勧められる配分方法として記載があります。

いま20代~40代であるならば、もう少し株式の配分を多くしても良いとも書かれています。(私は30代なので株式配分80%くらいというところでしょうか)

ここで「いやいや株式配分100%の方が儲かるでしょう?」とおっしゃる方もいると思いますし、事実私もそう思っていました。

確かにその通りでもあります。ただ、書籍に記載のある統計を見てみると、株式100%と4資産均等配分でのリターンはほぼ同等でした。何が違うのかといえば、暴落時の下げ幅が4資産均等配分の方が小さかったという点です。

(ここでいう4資産均等配分というのは「国内株式/海外株式・国内債券・海外債券」となります。)

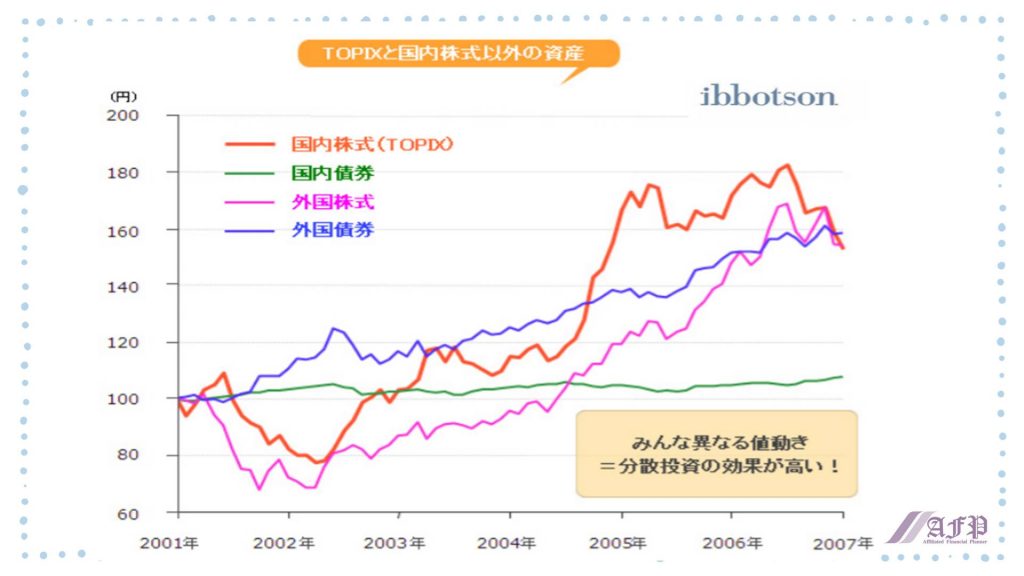

なぜこのような事が起こるかというと、ざっくり言えば「株式と債券は別々の動きをするから」です。以下をご覧ください。

このように、株式が下がった時に債券価格が上がっています。つまりこの時に債券を売って、そのお金で株式を購入することもできますし、反対の動きをするものを組み合わせることで、資産全体の下落も小さくできると言う事になります。

つまり、ある程度分散する方がリターンを最大化しつつ、負のリスクを最小化することができると言えるのではないでしょうか。

但しこの資産配分には「1つの前提条件」が付きます。それは「リバランスをする」と言う事です。こちらに関しては後述しますが、要は、自分で決めた「資産配分」を定期的に「自分で決めた配分に戻すこと」です。

守るべきルールは3つ

紹介した書籍を読んで「守るべきルール」を作ってみました。それは以下です。

1,積立は「必ず」自動化をする

2,毎月の定額+年2回のボーナス投資

3,3年に1回のリバランス

順に説明していくと「1,積立は「必ず」自動化をする」ですが、自動化することで「感情の入り込む余地」を無くし、ドルコスト平均法を確実に守らせることができます。

現在、投資信託もETFも自動積立ができるようになっていますので「必ず」設定させてください。大事ですのでもう一度、「必ず自動化」してください。

そして「毎月の定額+年2回のボーナス投資」ですが、詳しくは「積立投資の全て」に記載があります。

この著書では、半年に1回/1年に回/2年に1回、のボーナス投資(ため込んでからの一気買い)は差がないと言う事が記載されていまので、投資機会を逃さない意味でも半年に1回=年2回=ボーナス支給月の投資はアリなのではないでしょうか。

いや、でも「毎月定額」にした方がいいのでは?という声もあるかと思います。こちらも同著書にてこんな見解があります。

「下がっても安心」「損から回復しやすい」「タイミングで悩まない」といった心理的な効果や「終わりは大事」「続けることが大事」など。私たちが慣れ親しんだ道徳に通じる効果が並んでいる。つまり、積立投資には数値化できない「心で感じる価値」が大きいわけだ。

毎月定額積立は、下落からの回復スピードが速い分「安心感」を得ることができますが、成績はほどほど(といってもかなり良くなるケースが多い)となります。

一方で、定額積立+ボーナス投資は、下落からの回復スピードが若干遅くなります。その為「安心感」は買えませんが、その分、リターンとして跳ね返ってきます。

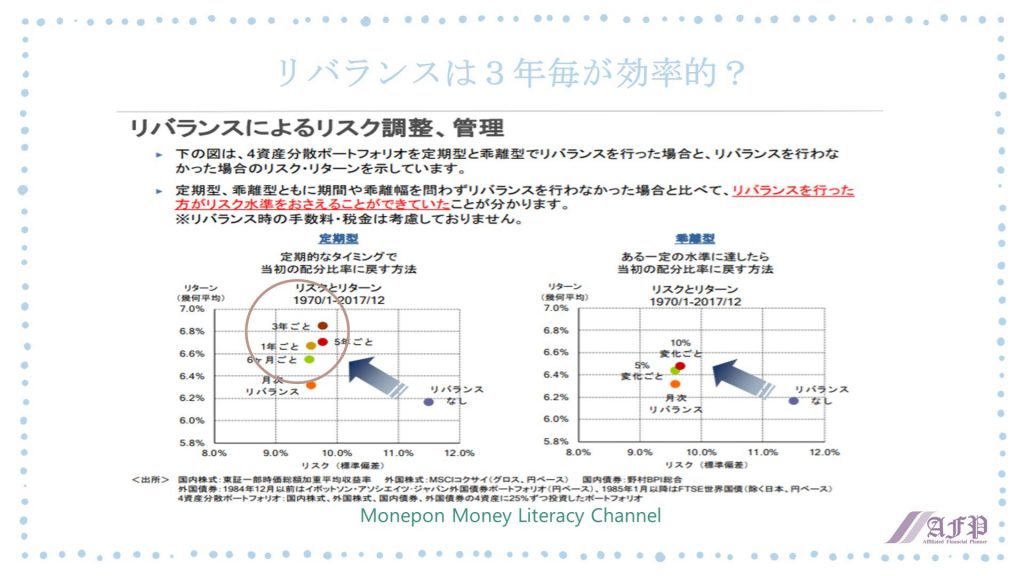

そして最後に「3,3年に1回のリバランス」です。こちらは以下の書籍でも言及されています。

また以下の様なデータもあります。

負のリスクをさげつつ、リターンを最大化するにはどうやら「3年」ごとの配分調整が妥当なようです。

配分調整の仕方は簡単です。自分で決めた資産配分に直すために、株式を売って、そのお金で債券を買ったりすることで、配分を調整します。

3年に1回だけちょっと計算がややこしいですが、それだけの微調整です。

1つ注意が必要ですが、リバランスするときに「必ず」悩みます、それは「まだ上がるんじゃないか?」という感情です。2021年の今ですら株価がドンドン上がっているので、売るのが「もったいない」と感じるのは当然です。

ですが、「感情」は排除してください。投資において失敗する原因は「感情に従って投資判断する」ことです。例外はありません。歴史が証明しています。

とはいえ、私も感情をコントロールするのはとても難しいです。難しいですが、過去の歴史や統計を見て、理性で何とかコントロールするしかないんです。知識を付けることで感情をコントロールするわけです。

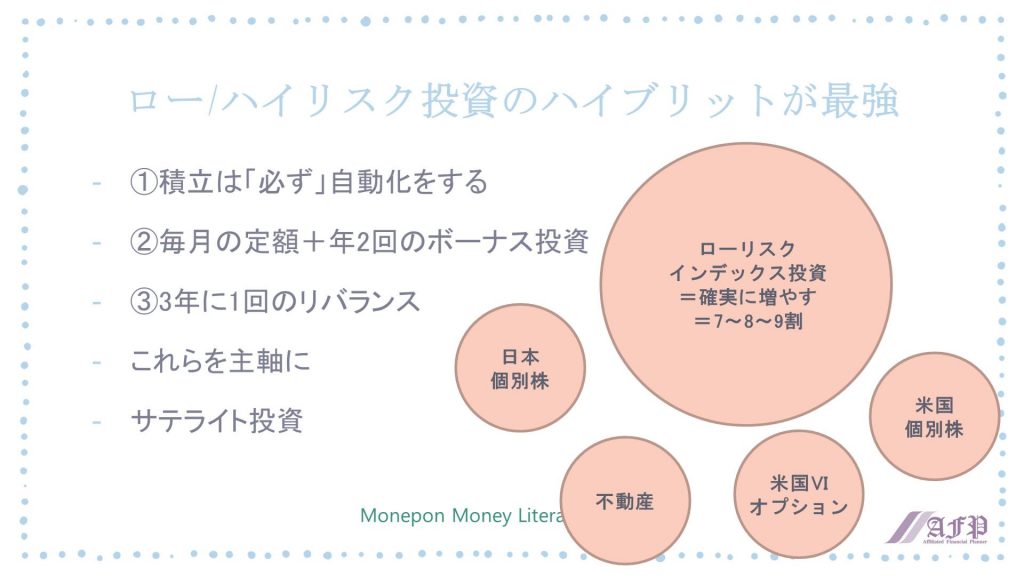

ロー/ハイリスク投資のハイブリットが最強

資金に余裕があれば、ですが、今回紹介した「積立+ボーナス投資」と合わせて、ハイリスクハイリターンな「個別株」投資や、不動産投資、オプション取引などを組み合わせると、良いです。

自身の資産屋台骨は傷つけずに、さらなるリターンを得に行くというのはとてもおススメです。上手くいけば、個別株で2,3倍を当てることも可能です。

こうすることで資産形成スピードが増しますし、現に私も個別株でのリターンが大きく、2020年民泊事業がコロナで大変な痛手があるにもかかわらず、例年を超えるリターン(含み益ですが)を出すことが出来ました。

是非皆さんの投資手法の参考になりましたら幸いです^^

本ブログからのお願い

この記事は、読者が自由に記事の金額を決められる「Pay What You Want方式」を取っています。「役に立った」「面白かった」など、何かしら価値を感じた場合は、以下画像をクリック頂き価値に見合った金額をお支払いくださいませ。

金額は空白欄に「15円から」ご記入頂けます。受取人アドレスは 「manepon15@gmail.com」です。※受取専用です。

※Amzon初期設定が何故か「1万円」なのでご注意ください!